ETFと個別株のいいとこ取り!初心者向けハイブリッド投資法を徹底解説

「株式投資を始めたいけど、ETFと個別株ってどっちがいいの?」「リスクは抑えたいけど、リターンも狙いたい…」そんな悩める投資初心者のあなたへ。本記事では、安定性の高い「ETF(上上投資信託)」と、大きなリターンが期待できる「個別株」を組み合わせた『ハイブリッド投資』という戦略を、初心者にも分かりやすく徹底解説します。

この記事を読めば、それぞれのメリット・デメリットを理解し、自分に合った投資の第一歩を踏み出すための具体的な方法がわかります。新NISAを賢く活用し、安定と成長を両立させる資産形成を始めましょう。

【基本のキ】ETFと個別株、その決定的な違いとは?

株式投資の世界には、大きく分けて「ETF」と「個別株」という二つの選択肢があります。どちらも証券会社を通じて手軽に購入できますが、その性質は大きく異なります。まずは、それぞれの特徴を理解することから始めましょう。

ETF(上場投資信託)とは?

ETFは「Exchange Traded Fund」の略で、日本語では「上場投資信託」と呼ばれます。 [30] これは、日経平均株価やTOPIX(東証株価指数)といった特定の指数に連動するように運用される投資信託の一種です。 [30] ETFは株式のように証券取引所に上場しているため、取引時間中であればいつでもリアルタイムで売買できます。 [30, 31]

最大の魅力は、一つのETFを買うだけで、多数の企業に自動的に分散投資できる点です。 [31] 例えば、TOPIXに連動するETFを一つ購入すれば、東証プライム市場に上場する約2,100銘柄に少しずつ投資しているのと同じ効果が得られます。 [18] このため、一つの企業の業績が悪化しても、全体への影響は限定的で、個別株に比べて値動きが安定する傾向にあります。 [31] まさに、様々なフルーツが詰まった「フルーツ盛り合わせ」のような商品と言えるでしょう。 [19]

個別株とは?

個別株とは、トヨタ自動車やソニーグループといった、特定の会社が発行する株式そのものを指します。 [2] 株式を購入するということは、その会社の一部分のオーナー(株主)になることを意味します。 [6]

個別株投資の魅力は、何と言っても大きなリターンが期待できる点です。応援したい企業の成長を直接支援でき、その企業の業績が伸びたり、画期的な新製品が発表されたりすれば、株価が数倍になる「テンバガー(10倍株)」のような大きな値上がり益(キャピタルゲイン)を得られる可能性があります。また、企業によっては、利益の一部を株主に還元する「配当金」や、自社製品やサービスを受け取れる「株主優待」といったメリットもあります。 [5]

特徴を一覧で比較

ETFと個別株の違いを、以下の表で分かりやすくまとめました。

| 項目 | ETF(上場投資信託) | 個別株 |

|---|---|---|

| 投資対象 | 複数の株式や債券などを組み合わせたもの(日経平均、TOPIXなど) | 特定の1社の株式 |

| 分散効果 | ◎(自動的に分散投資) | △(自分で複数銘柄を組み合わせる必要あり) |

| 値動き(リスク) | 比較的安定している | 大きい(ハイリスク・ハイリターン) |

| 主なメリット | ・低コストで分散投資が可能 ・銘柄選びの手間が少ない ・リアルタイムで売買可能 |

・大きな値上がり益が期待できる ・配当金や株主優待がもらえる ・好きな企業を応援できる |

| 主なデメリット | ・信託報酬(保有コスト)がかかる ・株主優待はない ・大きなリターンは狙いにくい |

・倒産や株価暴落のリスクがある ・銘柄分析の手間がかかる ・分散投資がしにくい |

このように、ETFは「安定志向でコツコツ」、個別株は「積極的にリターンを狙う」という特徴があり、どちらが良い・悪いというものではありません。自分の投資スタイルやリスク許容度に合わせて選ぶことが重要です。

ETF投資のメリット・デメリットを深掘り

ETFは初心者にとって非常に魅力的な金融商品ですが、メリットだけでなくデメリットも存在します。詳しく見ていきましょう。

ETFのメリット

- ① 手軽に分散投資でリスク低減

前述の通り、ETF最大のメリットは分散効果です。 [19] 1つの銘柄に投資するだけで、何十、何百もの企業に投資できるため、特定企業の不祥事や業績悪化による株価暴落リスクを大幅に軽減できます。 [31] - ② 運用コストが安い

ETFは一般的に、投資信託に比べて信託報酬(運用管理費用)が低く設定されています。 [30] 長期で保有する場合、このコストの差が最終的なリターンに大きく影響してきます。 - ③ 透明性とリアルタイム取引

ETFは株式と同様に取引所に上場しており、取引時間中であればいつでも価格を確認して売買できます。 [31] また、どのような銘柄で構成されているかが明確に開示されているため、透明性が高いのも特徴です。

ETFのデメリット

- ① 信託報酬が継続的にかかる

低コストとはいえ、ETFを保有している限り信託報酬はかかり続けます。 [31] 個別株の場合は一度購入すれば保有コストはかからないため、この点はデメリットと言えます。 - ② 分配金の自動再投資がされない

ETFから得られる分配金(投資信託における配当金のようなもの)は、自動的に再投資されません。 [21] 複利効果(利益が利益を生む効果)を最大限に活かすためには、受け取った分配金で再度ETFを買い付ける手間が必要です。 - ③ 大きなリターンは期待しにくい

分散されている分、値動きがマイルドになるため、個別株のように短期間で株価が数倍になるといった大きなリターンは期待しにくいです。 [19]

代表的なETFの紹介:TOPIX連動型

日本の株式市場全体の動きを掴むのに適しているのが、TOPIX(東証株価指数)に連動するETFです。 [18] 初心者にも人気が高く、日本の主要企業約2,100社にまとめて投資できます。 [18] 代表的な銘柄をいくつかご紹介します。

| 銘柄名(コード) | 運用会社 | 信託報酬(年率・税込) | 特徴 |

|---|---|---|---|

| NEXT FUNDS TOPIX連動型上場投信 (1306) | 野村アセットマネジメント | 0.0968%程度 | 日本最大級の純資産総額を誇る代表的なETF。 [24] |

| 上場インデックスファンドTOPIX (1308) | 日興アセットマネジメント | 0.0748%程度 | 1株単位から購入可能で、少額から始めやすい。 |

| MAXIS トピックス上場投信 (1348) | 三菱UFJ国際投信 | 0.066%程度 | 信託報酬が業界最低水準。 |

※上記の情報は調査時点のものであり、最新の情報は各運用会社のウェブサイト等でご確認ください。

個別株投資のメリット・デメリットを深掘り

次に、個別株投資の魅力と注意点を詳しく見ていきましょう。

個別株のメリット

- ① 大きな値上がり益(キャピタルゲイン)

企業の成長性を見抜いて投資すれば、株価が大きく上昇し、資産を何倍にも増やせる可能性があります。 [6] これが個別株投資の最大の醍醐味です。 - ② 配当金と株主優待

企業が得た利益の一部を株主に還元する「配当金」は、定期的な収入(インカムゲイン)になります。 [5] また、日本独自の制度である「株主優待」では、自社製品や割引券などがもらえ、投資の楽しみの一つとなります。 [5] - ③ 企業を応援する楽しさ

自分が好きな商品やサービスを提供している企業の株主になることで、その企業を応援し、成長を共に見守ることができます。 [3]

個別株のデメリット

- ① 株価変動リスクと倒産リスク

企業の業績悪化や不祥事など、ネガティブなニュースが出ると株価は急落します。最悪の場合、会社が倒産して株式の価値がゼロになる可能性もあります。 - ② 銘柄選びと分析の手間

数千社ある上場企業の中から、将来性のある企業を自分で見つけ出す必要があります。 [7] そのためには、企業のビジネスモデルや財務状況などを分析する知識と時間が必要です。 - ③ 分散投資が難しい

リスクを抑えるためには複数の銘柄に投資する「分散投資」が基本ですが、個別株で十分な分散を行うには多くの資金が必要になります。

魅力的な「高配当株」投資

個別株の中でも特に人気なのが「高配当株」です。これは、株価に対する年間の配当金の割合(配当利回り)が高い銘柄のことを指します。一般的に配当利回りが3%〜4%を超えると高配当株と見なされることが多いです。 [12, 13]

高配当株を出す企業は、業績が安定していて財務基盤が強固な成熟企業が多い傾向にあります。例えば、銀行、通信、商社といった業種に多く見られます。有名な企業としては、三菱UFJフィナンシャル・グループ(8306)やNTT(9432)、KDDI(9433)などが挙げられます。 [13] 定期的に配当金というキャッシュフローを生み出してくれるため、長期的な資産形成の柱として非常に有効です。

【本題】最強の組み合わせ!ハイブリッド投資のすすめ

ここまでETFと個別株、それぞれの特徴を見てきました。「安定のETF」と「成長の個別株」、どちらか一方を選ぶのではなく、この二つを組み合わせる『ハイブリッド投資』こそ、初心者にとって理想的な戦略となり得ます。

なぜハイブリッド投資が有効なのか?

ハイブリッド投資の目的は、ポートフォリオ(金融商品の組み合わせ)全体のリスクとリターンのバランスを最適化することです。 [19]

- 守りの「ETF」: ポートフォリオの土台としてETFを組み入れることで、市場全体に分散投資し、大きな下落リスクを抑えます。これにより、資産全体が安定し、精神的な余裕を持って投資を続けることができます。

- 攻めの「個別株」: ETFで安定性を確保した上で、余剰資金の一部を自分が応援したい企業や、成長が期待できる個別株(高配当株や成長株など)に振り向けます。これにより、市場平均を上回るリターンを狙うことが可能になります。

このように、ETFで市場全体の平均的な成長を確保しつつ、個別株でプラスアルファのリターンを追求する。この「いいとこ取り」がハイブリッド投資の最大の強みです。

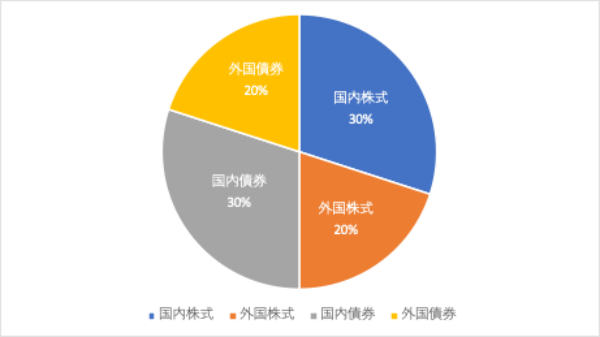

初心者におすすめの資産配分モデル

では、具体的にどのような比率で組み合わせれば良いのでしょうか。これは個人の年齢やリスク許容度によって異なりますが、初心者向けのモデルケースを一つご紹介します。

【投資資金100万円の場合のポートフォリオ例】

- ■ コア(守り): ETF → 50万円 (50%)

- TOPIX連動型ETFや、S&P500(米国優良企業500社)連動型ETFなど、幅広く分散されたインデックスファンドが中心。

- ■ サテライト(攻め): 個別株 → 50万円 (50%)

- 高配当株: 30万円(安定的な配当収入を狙う)

- 成長株: 20万円(将来の株価上昇を期待)

まずは、コアとなるETFの比率を高めに設定し、安定運用を心掛けるのが良いでしょう。投資に慣れてきたら、サテライト部分の個別株の比率を少しずつ増やしていくなど、自分なりにカスタマイズしていくのがおすすめです。

重要なのは、定期的に資産配分を見直す「リバランス」を行うことです。 [4] 例えば、株価が上昇して個別株の比率が60%に増えた場合、値上がりした株を一部売却し、その資金でETFを買い増すなどして、元の50:50の比率に戻します。 [4] これにより、リスクを取りすぎてしまうことを防ぎ、安定した運用を継続できます。 [8, 9]

【完全ガイド】ハイブリッド投資の始め方 5ステップ

「ハイブリッド投資、なんだか良さそう!でも、どうやって始めればいいの?」という方のために、具体的な手順を5つのステップで解説します。 [3, 5]

ステップ1:証券会社の口座を開設する

まずは、株式投資を行うための専用口座「証券口座」を開設する必要があります。 [3] SBI証券や楽天証券といったネット証券は、手数料が安く、スマホアプリも使いやすいため初心者におすすめです。口座開設は無料で、Webサイトから10分程度で申し込みが完了します。

ステップ2:NISA口座を開設する

証券口座と同時に、必ず「NISA(ニーサ)口座」も開設しましょう。 [6] NISAは「少額投資非課税制度」の愛称で、この口座内で得られた利益(値上がり益や配当金)には税金がかかりません。 [21] 2024年から始まった新NISAでは、年間最大360万円まで非課税で投資でき、この非課税枠は生涯にわたって利用できます。 [22] ETFも個別株もNISA口座で購入できるため、使わない手はありません。

ステップ3:投資資金を入金する

開設した証券口座に、投資に使う資金を入金します。 [5] 銀行振込や提携銀行からの即時入金サービスなどを利用できます。最初から大きな金額を入れる必要はありません。まずは生活に影響のない範囲の余裕資金から始めましょう。

ステップ4:ETFを選んで購入する

いよいよ購入です。まずはポートフォリオの土台となるETFから買ってみましょう。証券会社のアプリやサイトで、購入したいETFの銘柄名やコード(例:1306)を検索します。「買い」注文画面で、購入したい株数と注文方法(最初は指定した価格で注文する「指値注文」がおすすめ)を入力すれば完了です。 [2]

ステップ5:個別株を選んで購入する

次に、サテライト部分の個別株を選びます。初心者のうちは、自分がよく知っている企業や、応援したいサービスを提供している企業から選ぶのが良いでしょう。 [3] また、配当利回りの高い銘柄をランキング形式で紹介しているサイト(みんかぶ、Yahoo!ファイナンスなど)を参考にするのも一つの方法です。購入方法はETFと同様です。

まとめ

今回は、ETFと個別株を組み合わせた「ハイブリッド投資」について解説しました。

- ETFは、1つで広く分散投資ができる「守り」の投資。リスクを抑え、市場全体の成長を安定的に享受できます。

- 個別株は、大きなリターンや配当金が魅力の「攻め」の投資。企業分析は必要ですが、資産を大きく増やす可能性があります。

- この二つを組み合わせるハイブリッド投資は、それぞれの長所を活かし、短所を補い合う、初心者にとって非常にバランスの取れた戦略です。

投資に「絶対」はありませんが、リスクを適切に管理しながらリターンを狙うことは可能です。まずは少額からでも、ETFと個別株のハイブリッド投資を始めてみてはいかがでしょうか。この記事が、あなたの資産形成の第一歩を踏み出すきっかけとなれば幸いです。