【2025年最新】アナリストの目標株価は信じるな?レーティングの正しい見方と投資への活用法を徹底解説

株式投資を始めると、ニュースや証券会社のサイトで「アナリストレーティング」「目標株価」といった言葉を頻繁に目にするようになります。「A証券が〇〇社のレーティングを『買い』に引き上げ、目標株価は2,000円」といった情報を見て、「プロが言うなら…」とすぐに飛びつきたくなるかもしれません。しかし、その情報を鵜呑みにするのは非常に危険です。

アナリストレポートは、正しく読み解けば非常に強力な武器になりますが、その裏側にある「落とし穴」を知らないと、思わぬ高値掴みや損失につながる可能性があります。この記事では、株式投資の初心者や、アナリストレポートの活用法に悩んでいるビジネスパーソンの方に向けて、以下の点を徹底的に解説します。

- アナリストレーティングと目標株価の基本的な意味

- 情報のどこを見て、どう活用すればいいのか

- 初心者が陥りがちな「鵜呑み」の危険性と、その回避策

- プロの意見を自分の投資に活かすための具体的なステップ

この記事を最後まで読めば、アナリストの情報に振り回されることなく、冷静な投資判断を下すための知識が身につきます。情報の洪水の中から本当に価値ある情報を見つけ出し、あなたの資産形成を加速させましょう。

第1章:アナリストレポートの基本の「き」

まずは、頻繁に登場する「アナリストレーティング」と「目標株価」が、そもそも何なのかを理解するところから始めましょう。これらは、証券アナリストと呼ばれるプロが作成する「アナリストレポート」の結論部分にあたります。

アナリストレーティングとは?企業の「通信簿」

アナリストレーティングとは、証券会社や調査機関に所属するアナリストが、企業の業績や財務状況、将来性などを分析し、その株式が「買い時」なのか「売り時」なのか、あるいは「様子見」なのかを評価したものです。 投資家向けの「企業の通信簿」のようなものだと考えると分かりやすいでしょう。

この評価は、証券会社によって表現が異なりますが、一般的には以下のような段階で示されます。

| 評価(カテゴリー) | 代表的な表現 | 意味合い |

|---|---|---|

| 強気(買い推奨) | Buy (買い)、Strong Buy (強気買い)、Outperform (アウトパフォーム)、Overweight (オーバーウエート) | 株価が市場平均よりも大きく上昇すると期待される。将来の成長性が高いと評価されている状態です。 |

| 中立(様子見) | Hold (ホールド)、Neutral (ニュートラル)、Marketperform (マーケットパフォーム) | 株価は市場平均並みの動きが予想される。積極的に売買する決め手に欠ける状態です。 |

| 弱気(売り推奨) | Sell (売り)、Strong Sell (弱気売り)、Underperform (アンダーパフォーム)、Reduce (リデュース) | 株価が市場平均よりも下落するリスクがあるとされる。成長性の鈍化や財務状況の悪化などが懸念される状態です。 |

※「アウトパフォーム」は「市場平均を上回る」、「アンダーパフォーム」は「市場平均を下回る」という意味で使われます。

これらのレーティングは、アナリストが決算資料やIR情報(企業が投資家向けに公開する情報)を読み解き、時には経営陣へ直接インタビューを行うなど、綿密な調査に基づいて決定されます。

目標株価とは?アナリストによる「未来の株価予測」

目標株価とは、アナリストが「今後6ヶ月〜1年程度の期間で、この株価まで上昇(または下落)するだろう」と予測した価格のことです。 この価格は、アナリストが企業の将来の利益を予測し、それにPER(株価収益率)などの指標を掛け合わせることで算出されます。

例えば、以下のような簡単な式で計算されることがあります。

目標株価 = 1株当たり利益(EPS)の予測 × 適正と判断したPER

現在の株価が1,500円で、アナリストが算出した目標株価が2,000円であれば、そのアナリストは株価に約33%の上昇余地があると考えていることになります。投資家は、この目標株価と現在の株価の差(乖離)を見て、その銘柄が割安か割高かを判断する材料の一つとします。

第2章:情報の見方と実践的な活用法

レーティングと目標株価の基本がわかったところで、次にこれらの情報をどのように投資判断に活かしていくのか、具体的な見方と活用法を見ていきましょう。

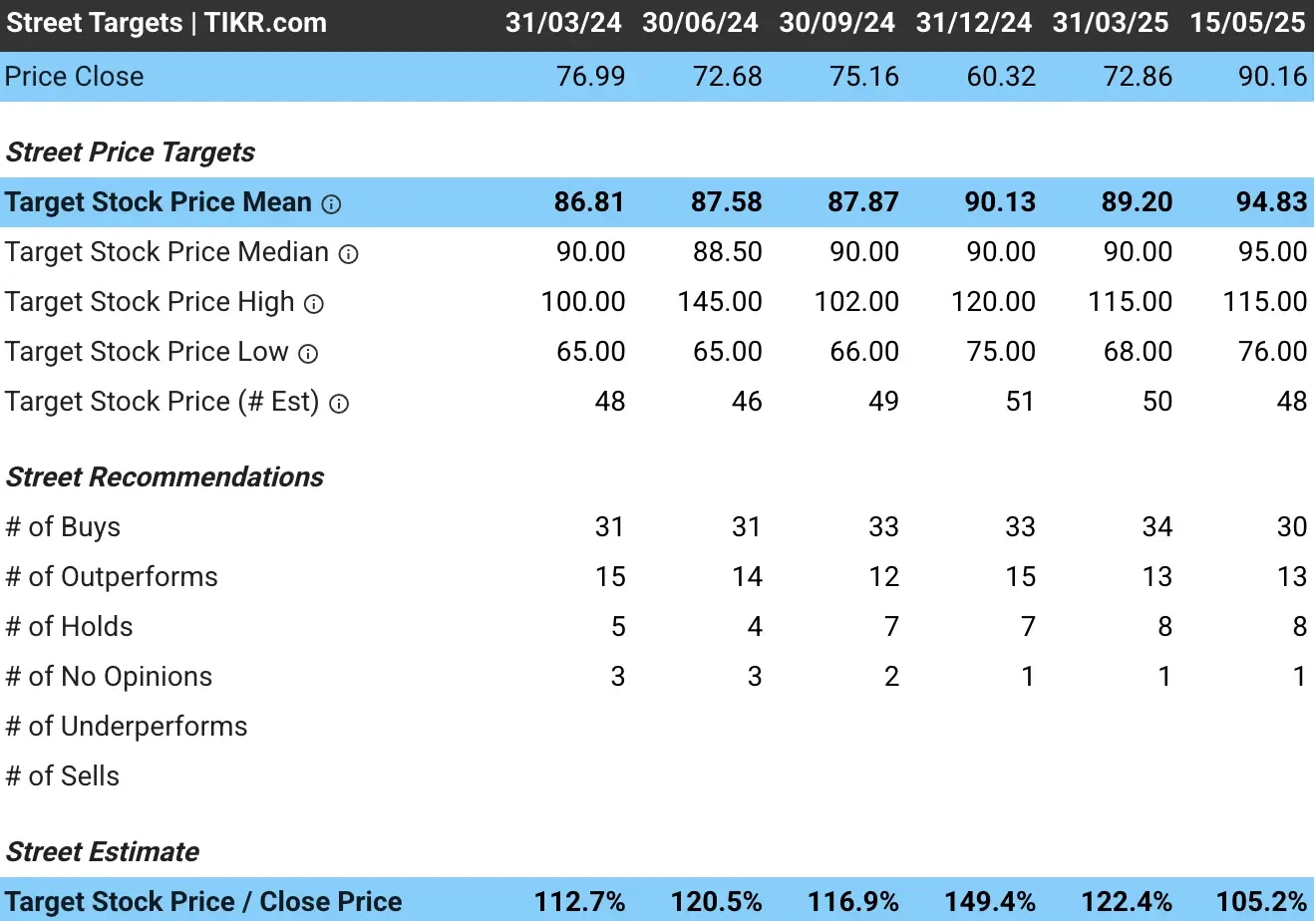

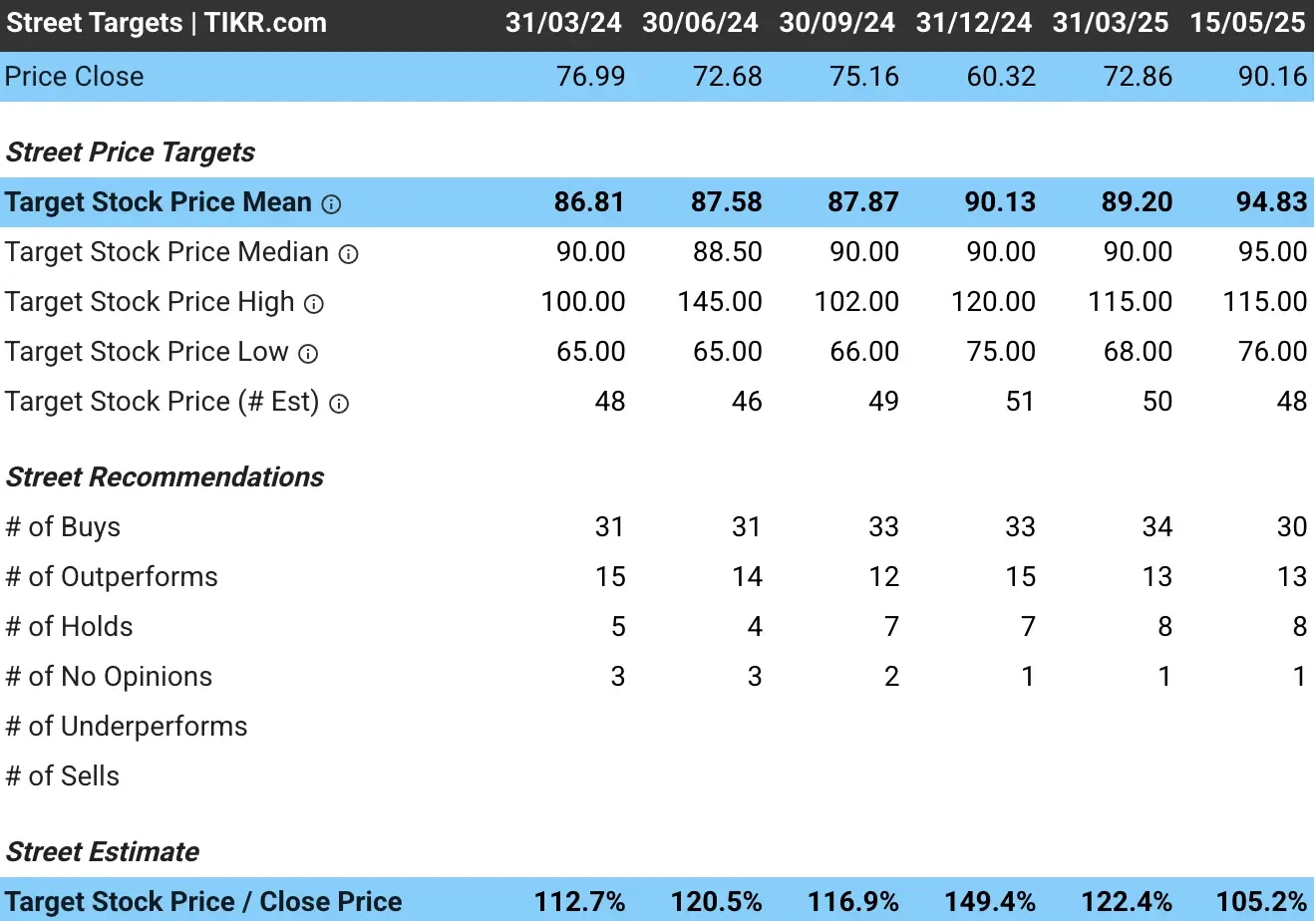

Point 1:「コンセンサス」で市場の期待値を把握する

特定の証券会社だけでなく、複数のアナリストの意見をまとめた「コンセンサス」をチェックすることが重要です。 アナリスト・コンセンサスとは、複数のアナリストによるレーティングや目標株価の予測を集計し、その平均値を取ったものです。

- レーティング・コンセンサス:各アナリストの評価を数値化(例:強気買い=5点、買い=4点、中立=3点…)し、その平均値を出したもの。平均点が高いほど、市場の期待も高いと判断できます。

- 目標株価コンセンサス:各アナリストが設定した目標株価の平均値。個別の極端な意見に惑わされず、市場全体のおおまかな着地点を把握するのに役立ちます。

【活用のヒント】

コンセンサスを見る際は、平均値だけでなく「何人のアナリストが評価しているか」も確認しましょう。評価しているアナリストの数が多いほど、その情報の信頼性は高まります。また、評価の「分布」にも注目です。例えばコンセンサスが「買い」でも、一部に「売り」の意見が混じっていれば、アナリストの間でも見方が分かれていることがわかります。

Point 2:「リビジョン(見直し)」で流れの変化を読む

アナリストは、企業の決算発表や重要なニュースが出たタイミングなどで、一度出したレーティングや目標株価を見直します。この見直しを「リビジョン」と呼びます。

- 格上げ(アップグレード):評価が「中立」から「買い」に引き上げられること。企業の先行きに対して、よりポジティブな見方になったサインです。

- 格下げ(ダウングレード):評価が「買い」から「中立」や「売り」に引き下げられること。成長期待の後退など、ネガティブな要因が出てきた可能性を示します。

目標株価の引き上げ・引き下げも同様です。特に、これまで注目されていなかった銘柄が複数の証券会社から相次いで格上げされたり、目標株価が大幅に引き上げられたりした場合は、何かポジティブな変化が起きている可能性があり、注目に値します。

Point 3:「目標株価乖離率」で割安度をチェックする

目標株価乖離率は、現在の株価がアナリストの目標株価に対して、どれだけ割安(または割高)かを示す指標です。「まだ上昇する余地があるか」を測る目安になります。

目標株価乖離率 (%) = (目標株価 – 現在の株価) ÷ 現在の株価 × 100

例えば、目標株価が2,000円で現在の株価が1,500円の場合、乖離率は「(2000 – 1500) ÷ 1500 × 100 ≒ 33.3%」となり、33.3%の上昇余地があると見ることができます。

一般的に、この乖離率がプラスで大きいほど、株価が割安であると判断されます。ただし、後述するように、乖離率が大きすぎることには注意も必要です。

第3章:【最重要】アナリストレポートの「4つの落とし穴」

アナリストレポートは便利な情報源ですが、その特性を理解せずに鵜呑みにすると、大きな失敗につながりかねません。ここでは、特に初心者が注意すべき4つの「落とし穴」について解説します。

落とし穴1:構造的に「買い」推奨が多くなりやすい

アナリストレポートを眺めていると、「売り」推奨が極端に少ないことに気づくでしょう。これには「利益相反」の問題が関係しています。 アナリストが所属する証券会社は、投資家から株式の売買手数料を得るだけでなく、企業の資金調達(株式発行など)を手伝う「投資銀行部門」も持っています。

もし、アナリストが顧客企業に対して厳しい「売り」のレポートを書けば、その企業との関係が悪化し、投資銀行部門のビジネスに悪影響が出る可能性があります。 そのため、アナリストには顧客企業に対してネガティブな評価を出しにくいというプレッシャーがかかり、結果として「買い」や「中立」の評価に偏りやすくなるのです。

⇒ 対策:レポートは基本的にポジティブなバイアス(偏り)がかかっていると認識し、批判的な視点を持つことが重要です。

落とし穴2:情報はすでに「織り込み済み」の可能性

「織り込み済み」とは、ある情報(良いニュースも悪いニュースも)がすでに市場の参加者に知れ渡っており、株価に反映されてしまっている状態を指します。

アナリストがレーティングを「格上げ」したというニュースが出たときには、すでにその期待から株価が上昇しきっているケースが少なくありません。 そのニュースを見てから慌てて買うと、ちょうど株価がピークのタイミングで買ってしまう「高値掴み」になるリスクがあります。

⇒ 対策:レーティングの変更といったニュースは、あくまで短期的な材料と捉えましょう。なぜその評価になったのか、企業の業績など根本的な理由を確認することが大切です。

落とし穴3:アナリストの予測も「外れる」ことは日常茶飯事

アナリストは経済や企業分析のプロですが、未来を完璧に予測することはできません。彼らの予測は、あくまで現時点で得られる情報に基づいた「仮説」です。 予期せぬ経済情勢の変化、競合の台頭、不祥事など、株価を動かす要因は無数にあり、目標株価が全くの見当違いに終わることも珍しくありません。

目標株価は絶対的なものではなく、アナリストの希望的観測が含まれている場合もあります。 株価が下がれば、それに合わせて目標株価を後から引き下げてくるケースも頻繁に見られます。

⇒ 対策:目標株価は「絶対的なゴール」ではなく、あくまで「一つのシナリオ」として参考にしましょう。複数のアナリストの意見を比較したり、自分なりの分析を加えたりすることが不可欠です。

落とし穴4:目標株価との「乖離が大きすぎる」銘柄は危険信号

「目標株価乖離率が大きい = 超お買い得」と考えるのは早計です。乖離率が40%や50%を超えるなど、あまりに大きい場合は注意が必要です。

- アナリストが過度に楽観的すぎる可能性:業績回復への期待を高く見積もりすぎているかもしれません。

- 株価が下落トレンドにある可能性:株価が下がり続けているために、結果として目標株価との乖離が大きくなっているケースです。

乖離率が極端に大きい銘柄は、その期待が外れたときに株価が急落するリスクをはらんでいます。短期的には上昇しても長続きせず、高値掴みになりやすい傾向があるため、慎重な判断が求められます。

⇒ 対策:乖離率の大きさだけで飛びつかず、なぜそれほど大きな乖離が生まれているのか、その背景(株価のトレンドや業績動向)を必ず確認しましょう。

第4章:レポートを投資に活かすための3ステップ

では、これらの落とし穴を理解した上で、アナリストレポートをどのように自分の投資に活かせばよいのでしょうか。初心者でも実践できる3つのステップを紹介します。

ステップ1:結論だけでなく「根拠」を読む

「買い推奨だから買う」「目標株価が高いから買う」という短絡的な判断は絶対にやめましょう。最も重要なのは、アナリストが「なぜその結論に至ったのか」という分析の根拠です。 レポートの詳細部分には、以下のような情報が詰まっています。

- 業績予想:売上や利益が今後どのように推移すると予測しているか。

- 評価のポイント:どの事業の成長を評価しているのか、新製品やサービスの将来性はどうか。

- リスク要因:どのような事態が起これば、この予測が外れる可能性があるか。

この「根拠」の部分こそ、アナリストレポートの最も価値ある部分です。自分の考えと同じか、あるいは自分が見落としていた視点はないかを確認することで、投資判断の精度を格段に高めることができます。

ステップ2:複数のレポートや情報を比較検討する

一つのレポートだけを信じるのは危険です。必ず、複数の証券会社が出しているレポートを比較しましょう。A社は「強気」なのにB社は「中立」というように、アナリストによって見解が異なることはよくあります。

また、アナリストレポート以外の情報源も組み合わせることが重要です。

- 企業の決算短信やIR資料:一次情報で業績のファクトを確認する。

- 会社四季報:第三者の客観的な視点での業績予想を確認する。

- 関連ニュース:業界全体の動向や競合の状況を把握する。

これらの情報を多角的に集め、総合的に判断する癖をつけましょう。

ステップ3:最終的には「自分の投資戦略」と照らし合わせる

どんなに優れたアナリストが「買い」と推奨していても、それがあなたの投資スタイルや目的に合っていなければ、投資すべきではありません。例えば、あなたが安定した配当を狙う長期投資家であれば、アナリストが推奨する短期的な値上がり益を狙う成長株は、投資対象として不適切かもしれません。

アナリストレポートは、あくまで「投資判断の参考情報」であり、最終的な決定はあなた自身が行うものです。 プロの意見を参考にしつつも、最後は自分の投資目的やリスク許容度に基づいて、「自分ならどうするか」を判断することが最も大切です。

第5章:どこで見れる?レポート情報の入手方法

アナリストレポートは、主に証券会社を通じて入手できます。

- 証券会社の取引口座:SBI証券、楽天証券、マネックス証券などのネット証券では、口座を開設すれば無料でアナリストレポートを閲覧できるサービスを提供していることが多いです。 これが最も一般的な入手方法です。

- 投資情報サイト:Yahoo!ファイナンスや株探、トレーダーズ・ウェブといったサイトでも、レーティングの変更情報や目標株価のサマリーニュースが配信されます。

- 日本取引所グループ(JPX)のサイト:一部の上場会社については、JPXのウェブサイトでも証券リサーチセンターが作成したレポートが公開されています。

まずは自分が利用している証券会社のサイトで、どのようなレポートが閲覧できるか確認してみましょう。

まとめ:アナリストレポートを賢い投資の味方に

本記事では、アナリストのレーティングと目標株価について、その見方から注意点、具体的な活用法までを詳しく解説しました。最後に、重要なポイントを振り返りましょう。

- 基本を理解する:レーティングは「企業の通信簿」、目標株価は「未来の株価予測」である。

- 「コンセンサス」と「リビジョン」に注目する:市場全体の期待値と、評価の変化の流れを掴む。

- 4つの落とし穴を常に意識する:「買い推奨バイアス」「織り込み済み」「予測は外れる」「乖離の罠」に注意する。

- 結論より「根拠」を重視する:なぜその評価なのかを読み解くことが最も重要。

- 情報は多角的に収集する:複数のレポートや一次情報を比較検討する。

- 最終判断は自分で行う:レポートはあくまで参考情報。自分の投資戦略に合っているかを考える。

アナリストレポートは、決して「未来を約束する魔法の紙」ではありません。しかし、その特性と限界を正しく理解し、賢く活用すれば、あなたの投資判断を助ける強力な「羅針盤」となり得ます。プロの分析力を味方につけて、より精度の高い投資を目指しましょう。

“`

【Citation除去後】

“`html

【2025年最新】アナリストの目標株価は信じるな?レーティングの正しい見方と投資への活用法を徹底解説

株式投資を始めると、ニュースや証券会社のサイトで「アナリストレーティング」「目標株価」といった言葉を頻繁に目にするようになります。「A証券が〇〇社のレーティングを『買い』に引き上げ、目標株価は2,000円」といった情報を見て、「プロが言うなら…」とすぐに飛びつきたくなるかもしれません。しかし、その情報を鵜呑みにするのは非常に危険です。

アナリストレポートは、正しく読み解けば非常に強力な武器になりますが、その裏側にある「落とし穴」を知らないと、思わぬ高値掴みや損失につながる可能性があります。この記事では、株式投資の初心者や、アナリストレポートの活用法に悩んでいるビジネスパーソンの方に向けて、以下の点を徹底的に解説します。

- アナリストレーティングと目標株価の基本的な意味

- 情報のどこを見て、どう活用すればいいのか

- 初心者が陥りがちな「鵜呑み」の危険性と、その回避策

- プロの意見を自分の投資に活かすための具体的なステップ

この記事を最後まで読めば、アナリストの情報に振り回されることなく、冷静な投資判断を下すための知識が身につきます。情報の洪水の中から本当に価値ある情報を見つけ出し、あなたの資産形成を加速させましょう。

第1章:アナリストレポートの基本の「き」

まずは、頻繁に登場する「アナリストレーティング」と「目標株価」が、そもそも何なのかを理解するところから始めましょう。これらは、証券アナリストと呼ばれるプロが作成する「アナリストレポート」の結論部分にあたります。

アナリストレーティングとは?企業の「通信簿」

アナリストレーティングとは、証券会社や調査機関に所属するアナリストが、企業の業績や財務状況、将来性などを分析し、その株式が「買い時」なのか「売り時」なのか、あるいは「様子見」なのかを評価したものです。 投資家向けの「企業の通信簿」のようなものだと考えると分かりやすいでしょう。

この評価は、証券会社によって表現が異なりますが、一般的には以下のような段階で示されます。

| 評価(カテゴリー) | 代表的な表現 | 意味合い |

|---|---|---|

| 強気(買い推奨) | Buy (買い)、Strong Buy (強気買い)、Outperform (アウトパフォーム)、Overweight (オーバーウエート) | 株価が市場平均よりも大きく上昇すると期待される。将来の成長性が高いと評価されている状態です。 |

| 中立(様子見) | Hold (ホールド)、Neutral (ニュートラル)、Marketperform (マーケットパフォーム) | 株価は市場平均並みの動きが予想される。積極的に売買する決め手に欠ける状態です。 |

| 弱気(売り推奨) | Sell (売り)、Strong Sell (弱気売り)、Underperform (アンダーパフォーム)、Reduce (リデュース) | 株価が市場平均よりも下落するリスクがあるとされる。成長性の鈍化や財務状況の悪化などが懸念される状態です。 |

※「アウトパフォーム」は「市場平均を上回る」、「アンダーパフォーム」は「市場平均を下回る」という意味で使われます。

これらのレーティングは、アナリストが決算資料やIR情報(企業が投資家向けに公開する情報)を読み解き、時には経営陣へ直接インタビューを行うなど、綿密な調査に基づいて決定されます。

目標株価とは?アナリストによる「未来の株価予測」

目標株価とは、アナリストが「今後6ヶ月〜1年程度の期間で、この株価まで上昇(または下落)するだろう」と予測した価格のことです。 この価格は、アナリストが企業の将来の利益を予測し、それにPER(株価収益率)などの指標を掛け合わせることで算出されます。

例えば、以下のような簡単な式で計算されることがあります。

目標株価 = 1株当たり利益(EPS)の予測 × 適正と判断したPER

現在の株価が1,500円で、アナリストが算出した目標株価が2,000円であれば、そのアナリストは株価に約33%の上昇余地があると考えていることになります。投資家は、この目標株価と現在の株価の差(乖離)を見て、その銘柄が割安か割高かを判断する材料の一つとします。

第2章:情報の見方と実践的な活用法

レーティングと目標株価の基本がわかったところで、次にこれらの情報をどのように投資判断に活かしていくのか、具体的な見方と活用法を見ていきましょう。

Point 1:「コンセンサス」で市場の期待値を把握する

特定の証券会社だけでなく、複数のアナリストの意見をまとめた「コンセンサス」をチェックすることが重要です。 アナリスト・コンセンサスとは、複数のアナリストによるレーティングや目標株価の予測を集計し、その平均値を取ったものです。

- レーティング・コンセンサス:各アナリストの評価を数値化(例:強気買い=5点、買い=4点、中立=3点…)し、その平均値を出したもの。平均点が高いほど、市場の期待も高いと判断できます。

- 目標株価コンセンサス:各アナリストが設定した目標株価の平均値。個別の極端な意見に惑わされず、市場全体のおおまかな着地点を把握するのに役立ちます。

【活用のヒント】

コンセンサスを見る際は、平均値だけでなく「何人のアナリストが評価しているか」も確認しましょう。評価しているアナリストの数が多いほど、その情報の信頼性は高まります。また、評価の「分布」にも注目です。例えばコンセンサスが「買い」でも、一部に「売り」の意見が混じっていれば、アナリストの間でも見方が分かれていることがわかります。

Point 2:「リビジョン(見直し)」で流れの変化を読む

アナリストは、企業の決算発表や重要なニュースが出たタイミングなどで、一度出したレーティングや目標株価を見直します。この見直しを「リビジョン」と呼びます。

- 格上げ(アップグレード):評価が「中立」から「買い」に引き上げられること。企業の先行きに対して、よりポジティブな見方になったサインです。

- 格下げ(ダウングレード):評価が「買い」から「中立」や「売り」に引き下げられること。成長期待の後退など、ネガティブな要因が出てきた可能性を示します。

目標株価の引き上げ・引き下げも同様です。特に、これまで注目されていなかった銘柄が複数の証券会社から相次いで格上げされたり、目標株価が大幅に引き上げられたりした場合は、何かポジティブな変化が起きている可能性があり、注目に値します。

Point 3:「目標株価乖離率」で割安度をチェックする

目標株価乖離率は、現在の株価がアナリストの目標株価に対して、どれだけ割安(または割高)かを示す指標です。「まだ上昇する余地があるか」を測る目安になります。

目標株価乖離率 (%) = (目標株価 – 現在の株価) ÷ 現在の株価 × 100

例えば、目標株価が2,000円で現在の株価が1,500円の場合、乖離率は「(2000 – 1500) ÷ 1500 × 100 ≒ 33.3%」となり、33.3%の上昇余地があると見ることができます。

一般的に、この乖離率がプラスで大きいほど、株価が割安であると判断されます。ただし、後述するように、乖離率が大きすぎることには注意も必要です。

第3章:【最重要】アナリストレポートの「4つの落とし穴」

アナリストレポートは便利な情報源ですが、その特性を理解せずに鵜呑みにすると、大きな失敗につながりかねません。ここでは、特に初心者が注意すべき4つの「落とし穴」について解説します。

落とし穴1:構造的に「買い」推奨が多くなりやすい

アナリストレポートを眺めていると、「売り」推奨が極端に少ないことに気づくでしょう。これには「利益相反」の問題が関係しています。 アナリストが所属する証券会社は、投資家から株式の売買手数料を得るだけでなく、企業の資金調達(株式発行など)を手伝う「投資銀行部門」も持っています。

もし、アナリストが顧客企業に対して厳しい「売り」のレポートを書けば、その企業との関係が悪化し、投資銀行部門のビジネスに悪影響が出る可能性があります。 そのため、アナリストには顧客企業に対してネガティブな評価を出しにくいというプレッシャーがかかり、結果として「買い」や「中立」の評価に偏りやすくなるのです。

⇒ 対策:レポートは基本的にポジティブなバイアス(偏り)がかかっていると認識し、批判的な視点を持つことが重要です。

落とし穴2:情報はすでに「織り込み済み」の可能性

「織り込み済み」とは、ある情報(良いニュースも悪いニュースも)がすでに市場の参加者に知れ渡っており、株価に反映されてしまっている状態を指します。

アナリストがレーティングを「格上げ」したというニュースが出たときには、すでにその期待から株価が上昇しきっているケースが少なくありません。 そのニュースを見てから慌てて買うと、ちょうど株価がピークのタイミングで買ってしまう「高値掴み」になるリスクがあります。

⇒ 対策:レーティングの変更といったニュースは、あくまで短期的な材料と捉えましょう。なぜその評価になったのか、企業の業績など根本的な理由を確認することが大切です。

落とし穴3:アナリストの予測も「外れる」ことは日常茶飯事

アナリストは経済や企業分析のプロですが、未来を完璧に予測することはできません。彼らの予測は、あくまで現時点で得られる情報に基づいた「仮説」です。 予期せぬ経済情勢の変化、競合の台頭、不祥事など、株価を動かす要因は無数にあり、目標株価が全くの見当違いに終わることも珍しくありません。

目標株価は絶対的なものではなく、アナリストの希望的観測が含まれている場合もあります。 株価が下がれば、それに合わせて目標株価を後から引き下げてくるケースも頻繁に見られます。

⇒ 対策:目標株価は「絶対的なゴール」ではなく、あくまで「一つのシナリオ」として参考にしましょう。複数のアナリストの意見を比較したり、自分なりの分析を加えたりすることが不可欠です。

落とし穴4:目標株価との「乖離が大きすぎる」銘柄は危険信号

「目標株価乖離率が大きい = 超お買い得」と考えるのは早計です。乖離率が40%や50%を超えるなど、あまりに大きい場合は注意が必要です。

- アナリストが過度に楽観的すぎる可能性:業績回復への期待を高く見積もりすぎているかもしれません。

- 株価が下落トレンドにある可能性:株価が下がり続けているために、結果として目標株価との乖離が大きくなっているケースです。

乖離率が極端に大きい銘柄は、その期待が外れたときに株価が急落するリスクをはらんでいます。短期的には上昇しても長続きせず、高値掴みになりやすい傾向があるため、慎重な判断が求められます。

⇒ 対策:乖離率の大きさだけで飛びつかず、なぜそれほど大きな乖離が生まれているのか、その背景(株価のトレンドや業績動向)を必ず確認しましょう。

第4章:レポートを投資に活かすための3ステップ

では、これらの落とし穴を理解した上で、アナリストレポートをどのように自分の投資に活かせばよいのでしょうか。初心者でも実践できる3つのステップを紹介します。

ステップ1:結論だけでなく「根拠」を読む

「買い推奨だから買う」「目標株価が高いから買う」という短絡的な判断は絶対にやめましょう。最も重要なのは、アナリストが「なぜその結論に至ったのか」という分析の根拠です。 レポートの詳細部分には、以下のような情報が詰まっています。

- 業績予想:売上や利益が今後どのように推移すると予測しているか。

- 評価のポイント:どの事業の成長を評価しているのか、新製品やサービスの将来性はどうか。

- リスク要因:どのような事態が起これば、この予測が外れる可能性があるか。

この「根拠」の部分こそ、アナリストレポートの最も価値ある部分です。自分の考えと同じか、あるいは自分が見落としていた視点はないかを確認することで、投資判断の精度を格段に高めることができます。

ステップ2:複数のレポートや情報を比較検討する

一つのレポートだけを信じるのは危険です。必ず、複数の証券会社が出しているレポートを比較しましょう。A社は「強気」なのにB社は「中立」というように、アナリストによって見解が異なることはよくあります。

また、アナリストレポート以外の情報源も組み合わせることが重要です。

- 企業の決算短信やIR資料:一次情報で業績のファクトを確認する。

- 会社四季報:第三者の客観的な視点での業績予想を確認する。

- 関連ニュース:業界全体の動向や競合の状況を把握する。

これらの情報を多角的に集め、総合的に判断する癖をつけましょう。

ステップ3:最終的には「自分の投資戦略」と照らし合わせる

どんなに優れたアナリストが「買い」と推奨していても、それがあなたの投資スタイルや目的に合っていなければ、投資すべきではありません。例えば、あなたが安定した配当を狙う長期投資家であれば、アナリストが推奨する短期的な値上がり益を狙う成長株は、投資対象として不適切かもしれません。

アナリストレポートは、あくまで「投資判断の参考情報」であり、最終的な決定はあなた自身が行うものです。 プロの意見を参考にしつつも、最後は自分の投資目的やリスク許容度に基づいて、「自分ならどうするか」を判断することが最も大切です。

第5章:どこで見れる?レポート情報の入手方法

アナリストレポートは、主に証券会社を通じて入手できます。

- 証券会社の取引口座:SBI証券、楽天証券、マネックス証券などのネット証券では、口座を開設すれば無料でアナリストレポートを閲覧できるサービスを提供していることが多いです。 これが最も一般的な入手方法です。

- 投資情報サイト:Yahoo!ファイナンスや株探、トレーダーズ・ウェブといったサイトでも、レーティングの変更情報や目標株価のサマリーニュースが配信されます。

- 日本取引所グループ(JPX)のサイト:一部の上場会社については、JPXのウェブサイトでも証券リサーチセンターが作成したレポートが公開されています。

まずは自分が利用している証券会社のサイトで、どのようなレポートが閲覧できるか確認してみましょう。

まとめ:アナリストレポートを賢い投資の味方に

本記事では、アナリストのレーティングと目標株価について、その見方から注意点、具体的な活用法までを詳しく解説しました。最後に、重要なポイントを振り返りましょう。

- 基本を理解する:レーティングは「企業の通信簿」、目標株価は「未来の株価予測」である。

- 「コンセンサス」と「リビジョン」に注目する:市場全体の期待値と、評価の変化の流れを掴む。

- 4つの落とし穴を常に意識する:「買い推奨バイアス」「織り込み済み」「予測は外れる」「乖離の罠」に注意する。

- 結論より「根拠」を重視する:なぜその評価なのかを読み解くことが最も重要。

- 情報は多角的に収集する:複数のレポートや一次情報を比較検討する。

- 最終判断は自分で行う:レポートはあくまで参考情報。自分の投資戦略に合っているかを考える。

アナリストレポートは、決して「未来を約束する魔法の紙」ではありません。しかし、その特性と限界を正しく理解し、賢く活用すれば、あなたの投資判断を助ける強力な「羅針盤」となり得ます。プロの分析力を味方につけて、より精度の高い投資を目指しましょう。

“`

Sources

help

kabukiso.com

tickertalk.co.jp

kabu.com

zuuonline.com

moomoo.com

rakuten-card.co.jp

jsda.or.jp

kobe-u.ac.jp

saa.or.jp

oanda.jp

aizawasec-univ.jp

smbcnikko.co.jp

note.com

moneyforward.com

note.com

monex.co.jp

kabutan.jp

zuuonline.com

yahoo.co.jp

jpx.co.jp